同一起跑线上的两人,十年之后,一个被众星捧月,另一个黯然无光。这种尴尬局面,就发生在招行与兴业银行之间。

从2014年到现在,兴业银行已经做了差不多十年股份行老二。

它不是没有反超的机会,在这十年里,这样的机会至少出现了两次。

第一次,是在2014年前后,监管风向突变,同业业务遭受重击,与之相关的中间业务也受到不小影响。

但彼时的兴业,就这样放弃了自己在中间业务上的优势。这要是能保持到今天,股份行龙头是谁都未可知。

第二次,是在近几年,国家政策开始强调对公业务,这可是兴业银行的拿手好戏。

结果在最近的中期业绩说明会上,兴业的管理层话里话外的意思,像是要摸着招行过河了?

真就应了那句:给你机会你不中用啊!

兴业银行,怎么成了现在这个样子!

兴业银行这份中报给人的第一印象,可能是「稳健」。

规模稳步扩张:资产总额较上年末同比增长1.89%,负债端同比增长4.85%;业绩稳步提升:实现营收1130.43亿元,同比增长1.80%,归母净利润430.49亿元,同比增长0.75%,高于同期商业银行平均利润增速;成本稳步优化:成本收入比为25.41%,同比下降1.35%,存款付息率也下降至2.06%。

今年上半年,兴业银行加大了主动曝露问题的力度,加上银行业整体低迷,还能交出如此成绩,实属不易。

直到兴业银行公布了8月23日中期业绩会的说明实录,我们才有机会看出兴业取得这一成绩的原因,以及大多数人并未注意到,但十分关键的问题。

先说结论,兴业的净息差相对整个行业而言仍处于较高位置,是它中报业绩的大功臣,也是它后续经营的最大隐患。

对此,管理层的原话是:

「从上半年情况来看,净息差1.86%,同比下降9个bp,降幅较一季度收窄,也好于年初预期。利息净收入同比增长 4.22%,在上市股份行中也是为数不多的正增长。整体表现不错。」

年初,兴业银行对净息差的预期是1.80%,而今年一季度,它的净息差为1.87%,

也就是说第二季度实际上只降低了1个bp。

起点较高不说,降得还贼慢,在席卷全行业的降费浪潮下,兴业是如何做到的?

银行净息差等于资产端收益减负债端成本,近些年,各式降费举措层出不穷,自律机制不断席卷之下,负债端成本一路走低,每家银行都是这样。

所以,要想净息差处于行业较高水平,只能从资产端下功夫。

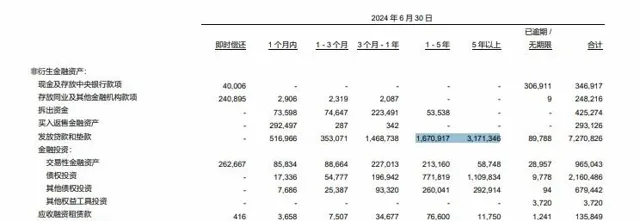

答案或许与兴业的资产结构有关。它公布的2024年中期流动性风险报表显示,

超过1年的贷款占总贷款的2/3。换言之,资产结构以中长期为主。

相较短期贷款,中长期贷款的利息往往更高,且在贷款存续期内,受降息影响冲击相对有限,导致的结果,就是净息差下降缓慢。

表面上看这是一件好事,但在经济相对低迷的环境下,中长期信贷偏多,不可避免地会加大信用风险。

尽管2024年上半年,兴业银行的不良贷款率为1.08%,只比上年末上升了0.01个百分点,但事实上,隐患正在迅速膨胀。

今年上半年,兴业银行的关注类贷款余额达到979.72亿元,较上年末增长135.23亿元,占贷款总额比重上升至1.73%。

此外,重组贷款余额为277亿元,较年初近30亿元膨胀了近9倍。

所谓重组贷款,是指银行由于借款人财务状况恶化,或无力还款而对借款合同还款条款做出调整的贷款。借新还旧、贷款展期等,都是常见的重组方式。

对此,兴业管理层的解释是根据监管要求,改变了统计口径,将重组关注类贷款纳入了统计范围,如果只看重组不良类的规模,和上年末差不多。

这并不具备足够的说服力。

关注类贷款进一步恶化才会形成不良,一般情况下,前者是后者的1.5至2倍。

比如浦发银行,2024年中报重组不良9.01亿占比0.02%,重组关注28.06-9.01=19.05亿。

兴业银行的重组不良类贷款为34亿,剩下的243亿均为重组关注类贷款,后者是前者的7倍多。如此规模的关注类贷款,足以说明资产质量的隐患。

而归根结底,这是否又与兴业对中长期贷款的偏好有关?

利息业务隐患重重的同时,中间业务也称不上乐观,手续费与佣金收入为127.45亿元,同比下降了19.4%。

这就让人有些唏嘘,要知道十年前的兴业银行,在中间业务这方面,可是能与招行一较高低的。

十年前的兴业,离股份行龙头的位子,真的只差一步之遥。

差的这一步,就是政策风口。

兴业发家的路径有些特殊,与大多数股份行不同,它是做同业业务起家的。

这主要分为三类:

一是针对财务、信托、基金、券商等非银机构,提供资金清算、托管等服务;二是针对中小银行的同业拆借,或是提供理财产品和资管服务;三是针对大型银行,做买入返售、同业代付等。

数据显示,兴业银行同业资产从2006年的1213 亿元上升到2012年的13819亿元,增长11倍;同业资产占总资产的比重2010年之后稳定在40%以上。

到了2015年,兴业的资产规模甚至一度超越招行,短暂地雄踞股份行首位。

但比这更重要的,是同业业务带来了一个「副产品」。

在上述同业业务模式中,除了直接进入兴业资产负债表的业务外,还有仅提供服务或通道的中间业务。在彼时银行发展路径较为传统,中间业务不太被重视的情况下,兴业2014年实现了270.41亿元的手续费和佣金收入,占营收的比重为22.75%。

要知道即便是宇宙行,当年这一占比也才20.11%,招行也不过26.94%,如果兴业继续加码中间业务,鹿死谁手还不一定。

但同业也能为资产逃脱监管提供通道,也由此形成了规模巨大且隐匿的影子银行。更更何况在引导金融活水灌溉实业的背景下,同业业务早已不再是各家银行加码的重点,同业负债按比例折算,甚至不算个人考核目标,成为大多数银行的常态。

这对兴业打击巨大。同业业务熄火不说,由此衍生的中间业务更是萎缩严重,2024年上半年,兴业手续费及佣金收入仅为127.45亿元,占比骤降至11.27%。

但对当时的兴业而言,这本是一个涅槃重生,甚至超越招行的机会。因为手握大量的金融机构资源,意味着在投贷联动、银团贷款等业务上,具备其他银行望而不得的独特优势。

事实上兴业也是这么做的。

它是第一个提出「商行+投行」转型的商业银行。

只是在转型的十年里,兴业银行跌跌撞撞,一直未有太大起色。

比如银团贷款,在过去以基建为主的十年里,大量、持续的资金投入,让四大行成为这项业务的主角。

银团贷款玩不过,大投行业务呢?

竞争更是激烈,因为这意味着银行放弃优势领域,去一个自己不那么专业的领域和券商拼刺刀。

银行能做的债券承销,券商都能做,且做得往往比银行更专业。

所以银行为了抢占市场,往往只能降低价格,走「薄利多销」的路子。一旦没走通,就是「费力不讨好」。

兴业走通了吗?

2023年金融机构承销债券排名中,兴业银行承销金额7554亿元,排在中信证券与中信建投之后,在银行中排名首位,不过与第四位的中信银行、第六位的招行规模差距并不大,后二者规模分别是6994亿元和6287亿元。

放诸银行界,这个成绩已经足够好。但在这个行当,要想动摇中信证券和中信建投的垄断地位,几乎是不可能完成的任务。

后有追兵,前有强敌,这是兴业大投行业务的缩影,它也处于一个尴尬的位置。

在兴业的业绩说明中还有一些看上去不起眼的内容。

例如,负债端要做好三件事:织网工程,场景建设和客户经营;

所谓织网工程,强调的是网点的覆盖率,比如招行的网点+App渠道覆盖;

场景建设,强调的是零售端的消费场景,比如招行在餐厅、电影院、交通、旅游等场景的覆盖;

客户经营就是针对不同客群推出定制化策略,比如招行的客户金字塔分层模型等...

中收端也要做好三件事:大财富管理,清算结算,担保承诺。

所谓大财富管理,银行界第一个提出来的,也是招行。

除此之外,兴业的高层们还表示:

「面对‘低利率、低息差’环境,需要对经营策略做适当调整,推动资产负债重构再提升,从‘高收益资产-高成本负债’组合转向‘低成本负债-稳收益资产’组合。」

这一战略定调的变化,又与招行无比契合。

这显然不是巧合,这种契合度只有一个解释:兴业要摸着招行过河了。

但,真的有必要吗?

要知道,市场环境已经发生了显著转向。

国家政策开始强调对公业务,对零售业务占比高的招行不利,这意味着招行后续可能不得不要做出一些业务结构上的调整。而兴业近年来在「商行+投行」上的布局,在科创金融、供应链金融、能源金融、园区金融上的积累,与如今的政策方向却是不谋而合。

更何况,纵观中国商业史,行业老大的更替,要么是行业环境变化,要么靠后来者剑走偏锋。

这像极了十年前的一幕,不同的是,这次兴业是站在风口上的那个。

能否乘风而上,要看兴业能不能及时卸掉中报中的负累了。

参考:

追赶十年渐行渐远,兴业银行比招行差在哪儿

本文中所有涉及上市公司的内容,系依据上市公司根据其法定义务及监管要求公开披露的信息(包括但不限于官方网站、官方社媒、定期或临时披露的官方公告等)做出的分析与判断,不构成任何投资建议或其他商业建议。

本文中所有涉及商业人物的内容,系依据合法渠道公开披露的信息(包括但不限于媒体采访、人物传记等)做出的分析与判断,不构成任何投资建议或其他建议。

因采纳本文,或受本文影响而采取的行为及其导致的相应后果,围观商业不承担任何责任。