央行突然出手!

刚刚,人民币汇率突然飙升,离岸人民币兑美元一度突破7.09,截至发稿,日内大涨超400点。消息面上,8月29日,中国人民银行以数量招标方式进行了公开市场业务现券买断交易,从公开市场业务一级交易商买入4000亿元特别国债。

关于人民币持续走强的原因,分析人士称,主要受到国内外多重因素的影响。国内方面,人民币汇率主要受到国内基本面支撑、美元继续走弱、人民币资产吸引力增强等共振影响;国际方面,美联储降息预期在一定程度上提振了人民币汇率。

值得注意的是,昨日,央行官网「公开市场业务」专题页面中上线了「公开市场国债买卖业务公告」栏目。央行近期发布的【2024年第二季度中国货币政策执行报告】也指出,下阶段要「丰富和完善基础货币投放方式,在央行公开市场操作中逐步增加国债买卖」。

人民币暴拉

8月29日下午,人民币汇率突然飙升,离岸人民币兑美元突破7.09,截至发稿,日内大涨超400点,报7.0915,创8月5日以来新高;在岸人民币汇率一度升破7.1关口,日内涨超340点,截至发稿,报7.0917。

消息面上,中国人民银行公告,2024年8月29日,人民银行以数量招标方式进行了公开市场业务现券买断交易,从公开市场业务一级交易商买入4000亿元特别国债,其中「24续作特别国债01」买入3000亿元,「24续作特别国债02」买入1000亿元。

实际上,在央行8月29日进行公开市场业务现券买断交易前,财政部已在【关于2024年到期续作特别国债(一期和二期)发行工作有关事宜的通知】(下称【通知】)中有所「预告」。

【通知】明确,财政部拟于8月29日发行2024年到期续作特别国债(一期)、(二期),第一期发行面值3000亿元,第二期发行面值1000亿元。

在发行方式上,【通知】提出,在全国银行间债券市场面向境内有关银行定向发行,「中国人民银行将面向有关银行开展公开市场操作」。

财政部有关负责人强调,2024年到期续作特别国债是原特别国债的等额滚动发行,仍与原有资产负债相对应,不增加财政赤字。

央行有关负责人也曾解答称,财政部在一级市场面向有关银行发行特别国债,当日央行在二级市场购入特别国债,不会对债券一级市场发行和二级市场交易形成挤出效应。综合而言,可实现财政债务总额不变、人民银行资产负债表不变、相关金融机构资产负债表不变、银行体系流动性不变。

中金公司研究部董事总经理、外汇研究首席分析师李刘阳指出,未来人民币汇率仍将有望维持较高弹性,整体走势或趋于震荡,但人民币汇率在合理均衡水平将继续保持基本稳定。

世界经济与政治研究所高级研究员熊爱宗表示,在人民币升值的情况下,中国人民银行等将采取措施防止人民币币值大幅波动。

央行大动作

值得注意的是,昨日,央行官网「公开市场业务」专题页面中上线了「公开市场国债买卖业务公告」栏目。

交易员表示,受此影响今日债市情绪走弱,国债期货收盘全线下跌,30年期主力合约跌0.04%,10年期主力合约跌0.04%,5年期主力合约跌0.05%,2年期主力合约跌0.03%。

央行近期发布的【2024年第二季度中国货币政策执行报告】指出,下阶段要「丰富和完善基础货币投放方式,在央行公开市场操作中逐步增加国债买卖」。

我国国债市场规模已居全球第三,流动性明显提高,这为央行在二级市场开展国债现券买卖操作提供了可能。

国债具有主权信用和利率基准作用,国债市场在金融市场中居于核心地位。专家认为,央行在公开市场开展国债买卖,不仅有助于熨平短期流动性波动,充实基础货币投放和货币供应调控机制,也将更好发挥国债收益率定价基准作用。

另有分析人士称,从引导国债收益率曲线的角度看,央行通过「借券卖出」等方式,必要时择机在公开市场卖出国债,从而平衡债市供求,校正和阻断金融市场风险的累积。

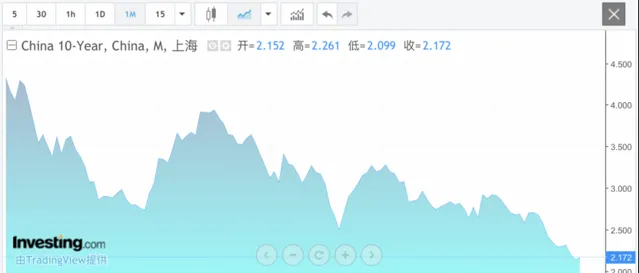

今年以来,国债收益率持续较快下行,中国10年期国债收益率一度创20年来新低,截至发稿,中国10年期国债收益率报2.172%,仍处于低位。

综合多位专家的观点来看,央行近期关于买卖国债以及长期国债收益率的多次发声,旨在引导长期国债收益率回归合理区间,并提示投资者可能面临的投资风险。

光大证券固定收益首席分析师张旭指出,当前,单边一致行为所造成的「踩踏」风险仍不容忽视。今年4月初以来,央行通过多种方式引导市场预期,通过「不断的小震避免大震」,弱化了收益率快速下行的趋势和风险的累积,也就相应降低了未来收益率大幅上行并引起「踩踏」的概率。

张旭称,央行在公开市场的国债买卖定位于流动性调节工具,其主要是为了吞吐基础货币,保持银行体系流动性的合理充裕、实现货币政策中介目标。

随着央行在公开市场开展国债买卖操作,叠加年底前政府债券集中放量发行,分析人士认为,债市供需失衡的格局有望改善。

中信证券首席经济学家明明认为,双向的国债买卖操作,是中国人民银行买卖国债与一些发达经济QE操作的不同之处,而有收有敛的流动性管理也更加符合对冲政府债券发行高峰对流动性产生的扰动,对于后续央行买卖国债的操作,有卖有买或是后续的常态。

分析人士提示称,投资者应基于对经济基本面的合理预期,对中长期国债投资和收益保持理性,不可单边押注。机构投资者特别是中小银行,应将债券投资控制在一定比例之内。个人投资者应充分了解中长期国债的特点,高度重视利率风险,结合自身资产负债、风险偏好等情况进行适当配置。

责编:杨喻程

校对:杨舒欣