來源:市場資訊

堯望後勢

前言: 提到A股牛市,在2013-2015年的大牛市之前,「5·19」才是許多老股民心中不能磨滅的記憶。而其之所以為市場所銘記,不僅是因為其成為世紀之交動蕩環境中難得的一抹亮色,更在於其也是A股歷史上第一輪真正現象級、具備廣泛社會參與基礎的牛市。本篇報告我們將帶您回首那段激動人心的歲月。詳見報告:

一 、堅定牛市思維,時間、空間暫不設限

1.1、政策新導向下,市場的邏輯已經反轉

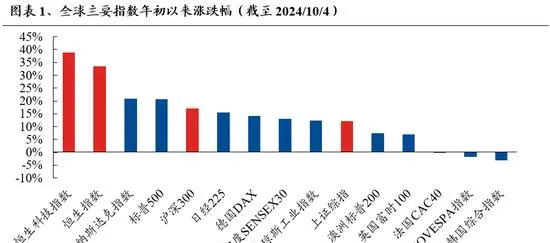

「抓住重點、主動作為」 的政策新導向下,市場邏輯已經反轉。 此前基本面轉弱+政策「不作為」的悲觀預期,導致市場持續回呼。而9月24日以來連續的「政策組合拳」密集落地之下,市場風險偏好快速修復。9月底的逼空式反彈後,中國資產特別是港股2024年的漲幅已在全球領先。而十一假期期間,港股繼續大漲、領跑全球。

市場邏輯逆轉的核心之一,在於資本市場政策紅利超預期:

9月24日,央行宣布創設新的結構性貨幣政策工具,凸顯了股市作為這輪政策組合拳的重點,更關鍵在於創造性地打通了央行助力資本市場的通道,未來將有效地支撐起中國股市的價值重估。 1)創設證券、基金、保險公司互換便利,第一期5000億元,未來可以有很多期,非銀機構可以透過資產質押從中央銀行持續不斷地獲取流動性,進而有助於提升中國貨幣流通速度。2)創設股票回購、增持專項再貸款,第一期3000億元,未來可以用很多期,央行用行動宣告了政策鼓勵上市公司提高股東報酬、支持回購和增持股票,有利於引導產業資本等中長期增量資金入市。

9月26日政治局會議再次強調:要努力提振資本市場,大力引導中長期資金入市,打通社保、保險、理財等資金入市堵點。要支持上市公司並購重組。

市場邏輯逆轉的核心之二,在於宏觀政策新思路將以需求側為發力重點:

9月26日政治局會議主要聚焦需求,要把促消費和惠民生結合起來,促進中低收入群體增收,提升消費結構。要培育新型消費業態。

政治局會議要促進房地產市場止跌回穩,調整住房限購政策,降低存量房貸利率,有助於釋放消費需求。據人民銀行測算,存量房貸利率下降50BP,將惠及5000萬戶家庭,平均每年減少家庭利息支出約1500億元。穩樓市、提振股市,將有效地阻斷資產負債表收縮惡性迴圈。

市場邏輯逆轉的核心之三,在於宏觀政策逆周期調節力度超預期:

中國貨幣政策放松的空間已經開啟,四季度流動性進一步寬松仍值得期待。 首先,9月26日政治局會議明確要求,要降低存款準備金率,實施有力度的降息。9月29日央行三季度貨幣政策例會,也要求加大貨幣政策調控力度。其次,美聯準降息周期啟動,人民幣保持強勢。

四季度積極的財政政策仍有潛力可挖。 政治局會議強調,更好發揮政府投資帶動作用。寬貨幣的落地效果仍需寬財政配合,後續政策協調配合或將進一步加強。下一個重要觀察時點在10月下旬的全國人大常委會會議。

1. 2、堅定牛市思維:短期仍有上漲空間,中期將進 入到震蕩但永續的上升新階段

節前逼空式的上漲之後,投資者普遍關註的一個問題是,後續市場還有多少空間。

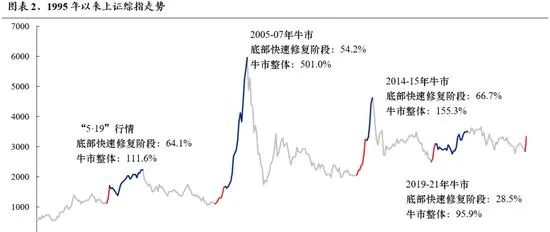

首先,從歷史經驗來看,牛市啟動時,大多會經歷一個底部快速修復的階段。之後,則逐步進入到上漲斜率相對平緩、持續時間更長、賺錢效應更強的視窗。 本輪市場從9月中旬的底部快速擡升以來,至今上證綜指已累計上漲27.2%,漲幅與2019年的熊牛反轉接近,低於前幾輪牛市初期。

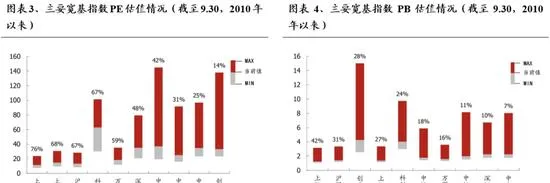

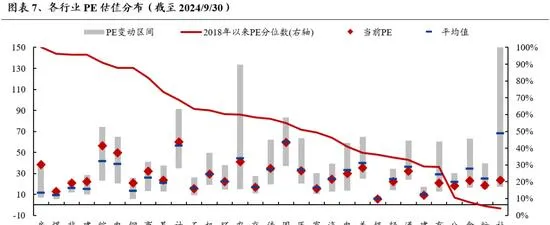

其次,從估值層面來看,當前主要寬基指數仍僅修復至歷史中位數附近。 從PE估值看,創業板指、中證500、中證1000、深證成指仍低於歷史中位數。PB估值看,所有指數均低於歷史中位數。

並且,在反轉邏輯的大框架下,我們要關註的是這輪行情它走多長,而不是要看短期有多高。

從中期的維度來說,大家要摒棄熊市思維,堅定多頭思維,對行情的時間和空間不要設限,因為資金動力仍源源不斷。 回顧歷史,充沛的增量資金是行情最終發展為牛市的重要驅動。而從當前來看:

1)隨著中國股市回暖及經濟企穩,資本追逐利潤的本性下,歐美資金和「一帶一路」國家的資金有望興起新一輪配置中國股市的熱潮。 我們看到,近期外資從short-cover轉向積極做多,已成為推動港股大漲的主要力量。對於A股,近年來外資流入顯著放緩甚至出現流出,遠少於2018-2021年均3000以上的規模。外資對於A股的配置倉位也降至歷史低位。而近期,我們已看到外資Long-buying和short-cover資金的共振。中長期,外資倉位的回補將驅動資金持續回流中國。

2)當前國內機構對於權益資產的配置比重仍處在歷史較低水平,後續規模增長、倉位擡升有望帶動增量入市。 如險資方面,根據金融監管總局人身險司司長羅艷君在國務院政策例行吹風會上的介紹,截至2024年8月末,保險資金運用余額為31.8萬億元,其中投資股票和股票型基金3.3萬億元,占比僅10.4%。如私募方面,根據華潤信托的測算,截至2024年8月末,股票私募倉位為48.45%,同樣處於歷史低位。而公募方面,盡管倉位由於監管要求並不算低,但近年來規模增長顯著放緩。後續隨著市場修復,基金發行也有望回暖。

3)國內居民財富向股市新一輪再配置的趨勢才剛剛開始。 近期市場大漲之下,投資者開戶熱情高漲。往後看,居民財富、產業資本以及理財資金等向中國股市再配置的趨勢下,中國資產有望迎來源源不斷的增量資金澆灌。

三、 結構上,短期關註跌深反彈,中長期關註「科技牛」、「內需牛」、「出海牛」三大主線

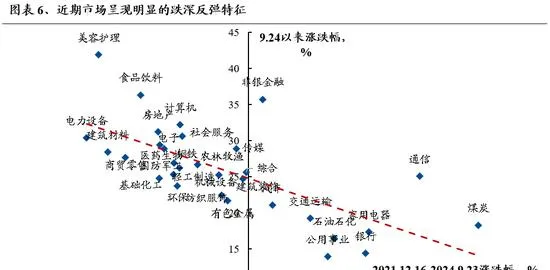

短期,市場beta式的修復中,關註跌深反彈的方向。 回顧歷史經驗,歷輪牛市都以指數級別的躁動開啟。並且,在這一階段,市場往往呈現比較明顯的「超跌反彈」特征。對於本輪同樣如此。

中長期,要抓住1個變化:政策導向的變化,把握2個方向:並購重組、「重視股東報酬」。重點關註3大主線:「科技牛」、「內需牛」、「出海牛」。

首先,精選「科技牛」,包括半導體、通訊、新能源車、國防軍工、電腦AI、醫藥生物、先進制造業為代表的新質生產力等方向。 新質生產力領域是長期促進經濟動能切換和短期托底政策的發力結合點。政治局會議的強調下,監管層的有力推動下,未來並購重組將為「科技牛」帶來明顯催化效應。

其次,精選「內需牛」,看好新興服務業、傳統消費等領域的泛消費行業龍頭,關註分紅、增持、回購登出行為。

本輪政策刺激更加重視需求側,內需消費受益。

從各行業估值角度來看,泛消費板塊估值仍處在歷史較低水平。

中報顯示龍頭基本面穩健,並積極透過分紅、回購報酬股東。

第三,繼續看好 「出海牛」。金塊新能源車、電力裝置、家電、消費電子、家具等出海產業鏈的優勝者。 隨著美聯準進入降息周期,海外經濟有望企穩回暖,外需維持高景氣將帶來「出海鏈」相關公司的機會。

風險提示

經濟數據波動,政策寬松低於預期,美聯準降息不及預期等。

註:文中報告節選自興業證券經濟與金融研究院已公開釋出研究報告,具體報告內容及相關風險提示等詳見完整版報告。