出品 | 創業最前線

作者 | 王亞靜

編輯 | 蛋總

美編 | 李雨霏

稽核 | 頌文

在首版招股書失效不到一個月後,華昊中天再次向港交所發起沖擊。

近日,聚焦於腫瘤藥物開發的北京華昊中天生物醫藥股份有限公司(以下簡稱:華昊中天)遞表港交所,建銀國際、中信建投國際為聯合保薦人。

對於資本市場,華昊中天早已心向往之。 早在2022年,公司就曾向上交所科創板遞交招股說明書,但最終並未如願登陸A股。進入2024年,華昊中天又兩次遞表港交所。

按照招股書的說法,公司現有營運資金能夠維持未來40個月的生存能力,既然如此,華昊中天為何如此執著於上市,屢敗屢戰?

1、不到2年半累虧4億,跳不出優替德隆的圈

華昊中天是一家合成生物學技術驅動的生物醫藥公司,致力於開發腫瘤創新藥。

一般,提起華昊中天,就繞不開優替德隆註射液。這是一款於2021年獲批上市的藥物,是用於復發或轉移性乳癌患者的化療藥物,也是華昊中天至今唯一商業化上市銷售的產品。

憑借這款產品,華昊中天的收入水漲船高。2022年至2024年前5月(以下簡稱:報告期),其實作收入3282萬元、6663.5萬元、2856.4萬元。

(圖 / 華昊中天招股書)

只不過,對於「燒錢」的新藥研發企業來說,這些收入只能算是杯水車薪,華昊中天仍然沒有走出虧損。

報告期內,華昊中天的權益股東應占虧損分別為1.61億元、1.90億元、5745.3萬元。短短不到2年半時間,華昊中天權益股東應占累計虧損已經達到4.08億元。

以此來看,優替德隆註射液在短時間內,或許仍難以幫助華昊中天走出虧損的陰霾。反而,企業過度依賴單一核心產品的問題,一直被外界所詬病。

其實,華昊中天也在不斷進行新藥研發,按照其說法,截至2024年8月4日,除優替德隆註射液外,公司還擁有19種其他管線候選產品。

不過,「創業最前線」註意到,華昊中天大多研發產品仍然與優替德隆脫離不開關系。

例如,華昊中天正在研發優替德隆註射液在晚期非小細胞肺癌、乳癌新輔助、實體瘤、乳癌腦轉移等多種腫瘤中的適應癥。

其中,進展最快的晚期非小細胞肺癌、乳癌新輔助適應癥(編者按:這兩個適應癥開發區域是中國)預計要到2025年第四季度才送出NDA(新藥上市申請)。

華昊中天還在研發優替德隆膠囊、優替德隆奈米註射液、優替德隆抗體偶聯藥物,而這些產品的研發行程都在臨床II期及以前。不過,優替德隆膠囊的晚期乳癌適應癥預計2024年第四季送出pre-NDA。

除此之外,BG22、BG18、BG44三種產品都還在臨床前階段,距離商業化上市還有很長的距離。

(圖 / 華昊中天招股書)

華昊中天選擇將活性藥物成分優替德隆的價值最大化,開發多種適應癥的確算是一條研發的捷徑,能夠用相對較少的資金和時間來研發新品。

但若拉長時間來看,當企業的發展命脈系在一個系列產品之上,是否風險過高?

畢竟,優替德隆註射液已上市3年時間,並沒有讓華昊中天的業績一飛沖天,企業仍面臨諸多不確定性。

就像華昊中天所說,優替德隆註射液納入國家醫保藥品目錄的協定有效期限至2024年12月末,倘若日後國家醫保藥品目錄調整期間,優替德隆註射液遭調出目錄或定價降低振幅遠高於預期,可能對產品的核心競爭力、銷量或盈利能力造成負面影響。

未來,如何平衡產品布局,或許是華昊中天應該考慮的一個問題。

2、多位股東撤資,多次進行低價認購獎勵

華昊中天其實已有超過20年的歷史。

2002年7月,Tang Li(唐莉)、Qiu Rongguo(邱榮國,唐莉配偶)、王建、楊玖及北京市華銀實業開發集團(以下簡稱:北京華銀)創立了華昊中天的前身北京華昊中天生物技術有限公司,註冊資本100萬元。

其中,唐莉、邱榮國夫婦二人合計持股44%。

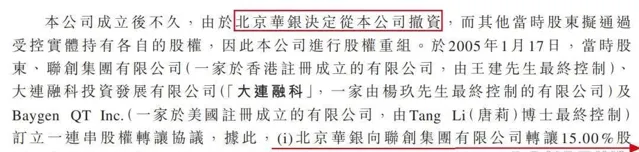

但在公司成立後不久,北京華銀決定撤資。2005年,北京華銀將所持15%股權全部轉讓給王建控制的聯創集團,代價15萬元,沒有賺錢就選擇了離場。

(圖 / 華昊中天招股書)

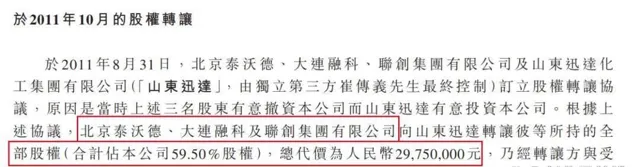

而想要撤資離場的股東遠不止北京華銀一家。2011年,北京泰沃德、楊玖控制的大連融科、聯創集團將所持59.50%股權全部轉讓予山東迅達,套現2975萬元離場。

(圖 / 華昊中天招股書)

至此,除唐莉夫婦之外,其他三位創始人全部離開華昊中天。在此之後,華昊中天仍有不少投資方來來往往。

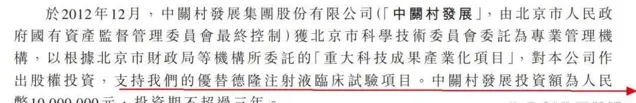

2012年12月,中關村發展獲北京市科學技術委員會委托為專業管理機構,對公司作出股權投資1000萬元,支持優替德隆註射液臨床試驗計畫,並明確投資期不超過三年。

(圖 / 華昊中天招股書)

2016年11月18日,中關村發展減資71.04萬元註冊資本,套現1008.29萬元。此時,每註冊資本的價格約合14.19元。

然而,就在中關村發展減資的前3天,公司卻以一個極低的價格向唐莉、邱榮國夫婦進行了獎勵。

2016年11月15日,按照增資協定,唐莉夫婦持有100%股權的北京北進緣認購公司新發行註冊資本71.04萬元,代價71.04萬元,作為對唐莉、邱榮國所作貢獻的獎勵。

此時,每註冊資本僅為1元,與中關村發展減資的價格相差甚遠。

(圖 / 華昊中天招股書)

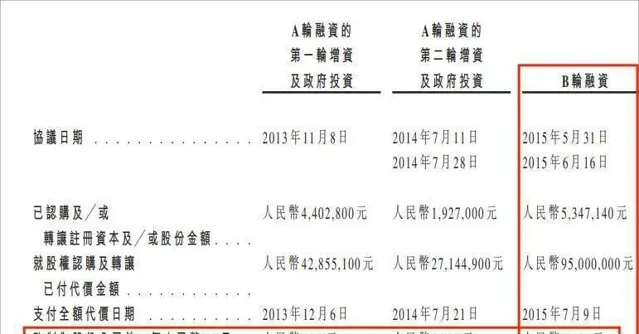

不僅如此,華昊中天在2015年進行B輪融資時,每註冊資本的價格已經漲到了17.77元。

無論和哪個價格做對比,唐莉夫婦都是用不到百萬的價格就撬動了一個千萬級別的「大禮包」。

(圖 / 華昊中天招股書)

不過,即便是以如此低的價格獲得了股權,唐莉夫婦也遲遲沒有支付,直到2020年8月才結清這筆增資款項。

而這不過是唐莉夫婦「獲得獎勵」的冰山一角罷了。

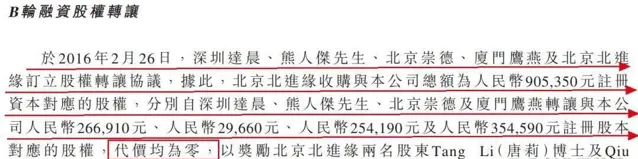

公司在2015年6月進行B輪融資期間,唐莉就以60萬元認購了55.59萬元註冊資本,每註冊資本約合1.08元,作為唐莉擔任核心研究人員及高級管理層的獎勵,唐莉甚至沒有實際支付資金,而是向公司轉讓了價值60萬元(經評估)的無形資產。

(圖 / 華昊中天招股書)

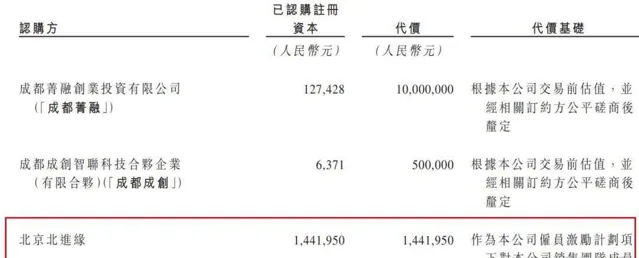

2016年2月,深圳達晨、熊人傑、北京崇德、廈門鷹燕及北京北進緣訂立股權轉讓協定,北京北進緣收購總額為90.54萬元註冊資本對應的股權,代價為零,又是用來獎勵唐莉、邱榮國對公司研發活動及管理所作出的貢獻。

(圖 / 華昊中天招股書)

2016年12月至2017年5月,公司獲得了來自中嶺創投、貝達藥業、珠海星空等投資方的C輪融資。不久之後的2017年8月,C輪融資投資者各自向北京北進緣無償轉讓其新認購股權的15%。

(圖 / 華昊中天招股書)

這些股權同樣是用於獎勵。在招股書中,華昊中天給出的解釋是,基於相關訂約方之間的共識,考慮到已轉讓股權其後將用作員工激勵,獎勵管理層團隊及研發團隊。

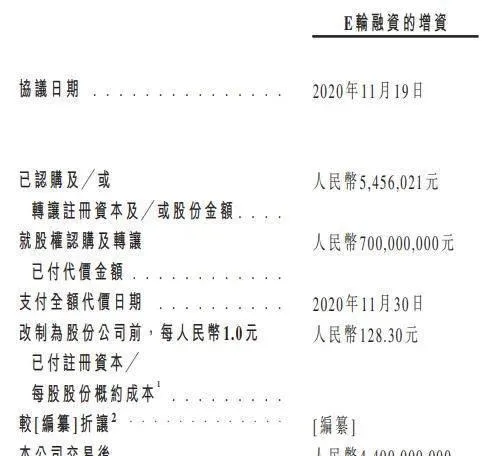

2018年9月至12月,華昊中天進行了D輪融資,D輪融資投資者以2億元認購新增254.86萬元註冊資本,每註冊資本價格78.48元。

(圖 / 華昊中天招股書)

同一時刻,北京北進緣也認購了144.20萬元註冊資本,代價144.20萬元,每註冊資本低至1元。

華昊中天稱,這個定價的基礎是作為公司員工激勵計劃項下對公司銷售團隊成員的獎勵。

(圖 / 華昊中天招股書)

3、已4年未獲新融資,美籍創始人頻頻套現

曾經,華昊中天也吸引了不少資本的青睞。

IPO前,華昊中天共獲得5輪融資,在最後一輪融資後,公司交易後估值已經達到44.9億元。

(圖 / 華昊中天招股書)

由於不斷吸引投資方進入,華昊中天的股權非常分散。IPO前,唐莉、邱榮國夫婦二人以及所控制的公司有權行使約29.47%投票權,是單一最大股東組別,二人均是美國籍。

為了促成華昊中天上市,唐莉夫婦下了不少功夫。早在2022年,公司就曾向上交所科創板遞交招股說明書,但在回復了兩輪問詢函後,撤回了上市申請,「夢碎」A股。

放棄A股之後,華昊中天轉道港交所。2024年1月,華昊中天首次遞表港交所,但招股書最終以失效告終。而這一次,已經是華昊中天第二次沖擊遞表港交所、第三次尋求上市。

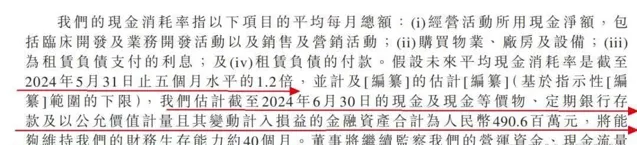

按照招股書的說法,華昊中天當前並不缺少資金。假設未來平均現金消耗率是2024年前5個月水平的1.2倍,估計截至2024年6月30日的現金及現金等價物、定期銀行存款及以公允價值計量且其變動計入損益的金融資產合計為4.91億元,將能夠維持財務生存能力約40個月。

(圖 / 華昊中天招股書)

既然如此,華昊中天為何三番兩次,急切的尋求上市?

「創業最前線」註意到,華昊中天最後一輪融資發生在2020年11月,已將近4年未獲新融資。 而在外界投資環境趨冷的情況,華昊中天若想再獲得融資恐怕並不容易,這也可以從華昊中天已經約4年未獲新融資裏窺得一二。

所以說,即便華昊中天目前擁有的營運資金可以維持一段時間的發展,但在利潤長期虧損的情況下,無疑會「坐吃山空」。而此時若能盡快將公司送入資本市場,無疑是獲得融資的一條快速路。

不過,唐莉夫婦早已在前期的股權轉讓中賺得了不少資金。

2018年4月,北京北進緣、唐莉分別向珠海星空轉讓8.09萬元、5541元註冊資本,分別套現358.27萬元、24.53萬元。

2018年12月,唐莉向國投創業轉讓19.11萬元註冊資本,套現1500萬元。

2021年1月,北京北進緣向佛山弘陶、廈門斐昱分別轉讓了14.08萬元、3.90萬元註冊資本,套現2100萬元、500萬元。

(圖 / 華昊中天招股書)

既有股權低價認購獎勵,又可以轉讓股權套現,唐莉夫婦或許已經賺得盆滿缽滿。

只是,對於已有20余年歷史的華昊中天來說,單憑一款商業化上市銷售的產品講述的故事或許過於單薄。這一次,華昊中天能否獲得資本市場的青睞,只能交給時間來驗證。

*註:文中題圖來自攝圖網,基於VRF協定。